Akciové trhy sa ocitli na úrovniach, ktoré nedávajú podľa analytikov logiku. Nárast akcií je exponenciálny, zatiaľ čo komodity za posledných 5 rokov pri vývoji hodnoty stratili. Pre investorov môže byť zaujímavé zamerať svoju pozornosť týmto smerom.

Analytička Bank of America (BofA) zverejnila, že voči investorom sa „odklonili od dlhodobých, základných fundamentálnych príležitostí“, v dôsledku čoho „je trh plný dlhodobej neefektívnosti.“ Vysoká diskrepancia sa prejavuje pri pohľade na vývoj komodít, ktoré zaznamenávajú výrazne slabší vývoj. Dôvodom je dlhodobý rast akcií, a to najmä amerických, ktoré sú v súčasnosti na svojich nových maximách. V súčasnej ekonomickej nestálosti to evokuje otázku, či trh nedosiahol celý svoj potenciál.

Čo naznačujú dáta

BofA pripomína, že investície v turbulentných časoch môžu pomôcť sa zotaviť po stratách v medvedích trhoch, ktoré trvá v priemere asi 1100 obchodných dní, ale niektoré návratnosti, ako napríklad minuloročné, sú oveľa rýchlejšie. Investori, ktorí predali svoje portfólio do jedného roka odkedy trh dosiahol historické maximum, mali príležitosť vstúpiť naspäť za nižšie ceny. Predaj pred rokom by investorovi na dvanásťmesačnej báze priniesol vyšší výnos ako straty počas nasledujúcich 12 mesiacov.

Pri súčasnom pohľade na akciový trh je možné pozorovať, že ocenenia spoločností sú na úrovniach, ktoré nemajú logiku. Model BofA dokonca ukazuje, že súčasná cena indexu S&P 500 sa nachádza na 25-násobku normalizovaného ročného zisku. To implikuje zistenie, že očakávaná návratnosť indexu pri súčasnej cene sú 2% za rok v priebehu nasledujúcich 10 rokov.

Prichádza inflácia, návrat k aktívnemu investovaniu?

Makroekonomické prognózy naznačujú, že inflácia v Amerike medziročne dosiahne 2,4% v tomto roku.Táto skutočnosť prakticky zaručuje, že akcioví investori prídu o peniaze v priebehu nasledujúcich 10 rokov. Inflácia zvýši príťažlivosť pre investorov zabudnutých dlhopisov ak sa výnosy štátnych 10-ročných dlhopisov vyšplhajú na 2,15%. (prognóza BofA na konci 2021). Avšak, ak súčasná politika centrálnych bánk bude pokračovať a masívnymi nákupmi dlhopisov tlačiť výnosy do záporných čísel, do akej triedy aktív sa investori alokujú? Toto je obrovský problém pre dôchodkové fondy, ktoré stále optimisticky predpokladajú, že aj naďalej budú rok čo rok generovať 6 až 7%-nú návratnosť svojich investícií z akcií.

„Otázka znie – chce Fed živiť hlad finančných trhov? Udržiavať opiát lacných a hojných peňazí?“ vyjadril sa bývalý prezident Dallasu Fed Richard Fisher.

V blízkej budúcnosti tento trend bude aj naďalej pokračovať. Ekonómovia predpokladajú, že ak sa spustí lavína výdavkov amerických domácností, hrubý domáci produkt USA bude v prvých troch mesiacoch roka rásť solídnym tempom. Spotrebiteľské výdavky tvoria viac ako dve tretiny ekonomického dopytu v USA. Takéto výdavky sú kľúčovým zdrojom paliva pre rast v najväčšej ekonomike sveta.

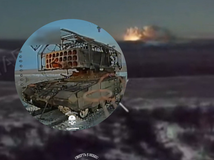

Priložený graf zachytáva 5-ročný percentuálny vývoj ceny 7 až 10-ročných amerických dlhopisov (červená), komoditného indexu (žltá) a akciového trhu S&P 500 index (sviečky). Hodnota akciového trhu za 5 rokov vzrástla o 90%, dlhopisy stratili 6,8% a komoditný index až 25,5%. Z grafu vyplýva, že môže byť zaujímavé uvažovať o investíciách do alternatívnych aktív, ako sú komodity, drahé kovy alebo zlato, ktoré budú časom dobiehať ostatné aktíva a rásť.

ProfitLevel-Baloga-Akcie-su-nelogicky-drahe-zaujimave-mozu-byt-komodity. Zdroj: Tradingview.com

Celá debata | RSS tejto debaty